Forward болон Futures Contract гэж юу вэ?

Хөрөнгийн ханш ирээдүйд ямар хэмжээнд хүрэх талаар, хөрөнгө оруулагч болон арилжаачдын санал нэгдэж буйг батлах гэрээ хэлцлийг forward contract буюу урьдчилсан хэлцэл болон futures contract буюу товлосон хэлцэл гэж ойлгож болно. Энгийнээр тайлбарлавал, урьдчилан тогтсон ханшаар, урьдаас хоног заан тохиролцсоны үндсэн дээр арилжаа хийхийг ийн нэрлэж байгаа юм.

Арилжаалж болох хөрөнгө нь, бэлэн мөнгө, крипто валют, үнэт цаас/хувьцаа, бонд, эд материал/таваар г.м. ямар ч төрлийн үнэт зүйл байж болох хэдий ч, Товлосон хэлцлийн арилжаа нь, хуулийн дагуу буюу гэрээн дээр үндэслэн гүйцэтгэгдэх ёстой байдаг. Өөрөөр хэлбэл, ийм төрлийн арилжаа нь, заавал харгалзах биржээрээ дамжин гүйцэтгэгдэх учиртай. Түүнчлэн, хэрэгжүүлэх явцад баримтлах өөрийн гэсэн дүрэм, журмуудтай байдаг ба ихэнх тохиолдолд 2 талын эрхийг хамгаалах, үүргийн хэрэгжилтэнд хяналт тавих зохицуулагчийн оролцоо зохих хэмжээнд тусгагддаг.

Урьдчилсан хэлцлийг сайтар ойлгохын тулд, Товлосон хэлцэлтэй танилцах нь зүйтэй боловч, хэрэв урт нийтлэл уншихаас төвөгшөөж байвал, ЭНД дараад, товч танилцуулгыг манай "Крипто тайлбар толь" хэмээх цуврал нийтлэлийн 9-р дугаараас уншиж болно.

Фьючерс хэлцлийн хэрэглээ

Санхүүгийн салбарт, товлосон хэлцэл дараах зорилгуудад ашиглагддаг.

- Hedging буюу хөрөнгийн алдагдлаас хамгаалах болон эрсдлийн зохион байгуулалт - Учирч болох эрсдлийг бууруулах зорилгоор ашиглаж болох ба энэ талаар "Сонголтот хэлцэл" нийтлэлийнхээ, харгалзах бүлэгт дэлгэрэнгүй танилцуулсан байгаа тул, тэндээс уншиж судлаарай. Гэхдээ, Товлосон болон урьдчилсан хэлцлийн хувьд хэрэглээ нь арай өөр байх учир жишээн дээр танилцуулъя. Тариаланч, ургацын ханш унах төлөвтэй байна гэж үзвэл, банк болон дамын наймаачид, үйлдвэрүүдтэй ийм төрлийн хэлцлийг хийж, ургацаа хураах үедээ ямар ханшаар тэдэнд нийлүүлэхээ урьдчилан тохиролцож, түүнийгээ гэрээгээр баталгаажуулж болно.

- Leverage буюу Хөшүүрэг - Хөшүүрэгт арилжаанд орох боломжыг бүрдүүлж өгдөг. Хэлцэл нь хүчинтэй хугацаа заасан байдаг тул, хөрөнгө оруулагчид барьцаа хөрөнгөөс хэд дахин өндөр дүнгээр арилжаа хийж, тэр чинээгээрээ ашиг/алдагдал хүлээх боломжтой.

- Маш бага хэмжээний хөрөнгө оруулах боломжтой. Гэхдээ, эрсдэл бага байх тусмаа, олж болох ашиг мөн адил бага байна. Огт хөрөнгө оруулахгүйгээр, хөшүүрэгт арилжаанд оролцох ч боломж байдаг.

- Хөрөнгийн төрөл арвин - Шууд арилжаалахад төвөгтэй газрын тос зэргийг ийм хэлбэрээр арилжих нь зохимжтой. Тээвэрлэлт, хадгалалт зэрэг өндөр зардлыг дагуулдаг тул, шууд авахгүйгээр арилжаалах нь эдийн засагт хэмнэлттэй байдаг. Ялангуяа, дамлаж байгаа үед бүр ч тохиромжтой байж болох юм.

- Ханшийн бодит үнэ цэнэ - Секундын нарийвчлалтайгаар, яг одоогийн ханшийг харах, маргаашийн ханшийг баримжаалан таамаглах боломжыг олгоно.

Зохицуулалт

Хүчинтэй хугацаа нь, харгалзах хэлцлийнхээ арилжаалагдах сүүлийн өдөр нь байдаг. Түүний дараа арилжаа хаагдаж, хэлцэл хэрэгжиж эхэлнэ. Хэлцлийг хэрэгжүүлэх 2 үндсэн хэлбэр бий. Үүнд:

- Бодитоор хэрэгжүүлэх - Борлуулагч тал, худалдан авагч талд, хөрөнгийг нь, хэлцлийг байгуулахдаа тохиролцсон үнээр нь, хүргэж, хүлээлгэж өгнө.

- Мөнгөөр хэрэгжүүлэх - Солилцоог шууд гүйцэтгэхгүй буюу 1 төл нөгөөд харгалзах үнэ хөлсийг нь төлөх замаар шийдэгддэг энэ төрлийн хэлцлийн гол жишээгээр газрын тосны наймааг нэрлэж болно.

2 дахь хэрэгжүүлэлтийн арга нь, эхнийхээсээ илүү өргөн хэрэглэгддэг ба тээвэрлэх, хадгалахад хэцүү биш хөрөнгөнүүд дээр ч төлхүү ашиглагддаг. Гэвч, ийм хэлбэрийн хэрэгжүүлэлтийн үед, бодит үнэ ханшийг алдагдуулах эрсдлийг дагуулдаг. Хүчинтэй хугацаа нь дуусах дөхсөн хэлцлүүдийг ихээр арилжаалан, санаатайгаар захиалгын жагсаалтыг бусниулах үйлдэл гаргаж болдог ба энэ төрлийн мэхлэлтийг banging the close буюу хаалт дээр нь нүдэх гэнэ.

Фьючерс хэлцлээс гарах арга замууд

Ийм төрлийн арилжааны талбарт төлөв нээчихсэн үед, түүнийг хаах 3-хан арга зам бий. Тэдгээр нь:

- Адил хэмжээ, үнэлгээгээр өөр position буюу төлөв нээх замаар өмнөх төлвөө хаахыг offsetting буюу сөргүүлэлт гэх ба энэ нь хамгийн өргөн хэрэглэгддэг арга юм. Тэнцүү short болон long төлвийг ингэж зэрэг нээсэн тохиолдолд, арилжааны үр дүнгээ тэдгээр хэлцэл хэрэгжсэний дараа дүгнэх боломжтой.

- Удаах өргөн хэрэглэгддэг аргыг rollover буюу уртасгалт гэнэ. Энэ арга нь, нээсэн байгаа төлвөө хаагаад, адил дүн, хэмжээтэйгээр, гэхдээ өөр буюу уртасгасан хугацаанд хаагдахаар өөрчлөн тохируулж, шинээр нээхийг хэлнэ.

- Сүүлийнх нь арга нь, заасан хугацааг хүртэл нь хүлээх явдал байдаг. Энэ үед, хэлцэл хэрэгжиж, түүнд тусгасан хөрөнгийг мөн адил тусгасан хэмжээ болон ханшаар 2 тал харилцан шилжүүлж байж төлвөө хаах боломжтой болно.

Фьючерс хэлцлийн ханшийн загварууд

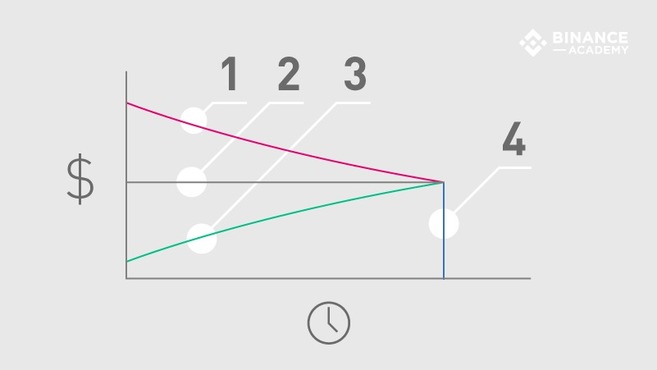

Төлөв нээгдсэнээс, хаагдах хүртэл ханш маш их өөрчлөгдөнө. Гэвч, товлосон хэлцлийн арилжааны онцлогоос нь шалтгаалж ханшийн загварууд өөрөөр дүрслэгддэг.

- Contango буюу Контанго - Ирээдүйд, spot буюу шууд арилжааны ханшаас, товлосон хэлцэлт арилжааны ханш өндөр байх нөхцөл;

- Таамаглаж буй шууд арилжааны ханш - Хэлцлийн хугацаа дуусч, хэрэгжих үеийн ханш. Гэхдээ, энэ дүн тогтмол байдаггүй буюу эрэлт/нийлүүлэлтээс шалтгаалан хэлбэлзэж байдгыг анхаарах хэрэгтэй;

- Backwardation буюу хоцролт - Ирээдүйд, spot буюу шууд арилжааны ханшаас, товлосон хэлцэлт арилжааны ханш бага байх нөхцөл;

- Хүчинтэй хугацаа - Хэрэгжилтийн өмнөх буюу хэлцлийн арилжааны сүүлийн өдөр;

Зарах тал буюу short төлөвтнүүдэд контанго, харин авах тал буюу long-чуудад хоцролт ашигтай. Хугацаа дуусан дөхөхийн хэрээр ханш улам ойртсоор, бараг адилхан болж байгааг Та харсан байх. Ингэж чадаагүй тохиолдолд, ханшийн зөрүүнээс ашиг хийх боломж бүрдэх нь тэр.

Контанго хэлбэр тохиолдох үндсэн шалтгаан нь, тав тухтай шууд хамааралтай. Жишээлбэл, талхчин гурилын үнийг өөрсдийн боломжит гэж тооцсон тогтмол ханш, хэмжээгээр авч байхаар үйлдвэртэй хийсэн гэрээ нь ийм төрлийн арилжааны жишээ юм.

Харин, ханш "пуужиндана" гэж итгээд, түүнээс ашиг олох зорилгоор худалдаж авч байгаа нь хоцролтын нөхцлийг бүрдүүлдэг. Жишээ нь, 1 кг алт өнөөдөр 161 сая төгрөгийн үнэтэй байхад, жилийн дараа 170 саяаар авах фьючерс хэлцэл худалдаж авч болно. Тэр үед 200 гарсан ч байх юм билүү?

САНАМЖ: Уг нийтлэл нь мэдээллийн чанартайгаар бичигдсэн бөгөөд санхүүгийн зөвлөгөө биш болохыг анхаараарай!

Уг нийтлэл болон манай БЛОГ танд таалагдсан бол манай Fb хуудас болон twitter хуудас дээр биднийг дагаарай!

Баярлалаа!

Join the conversation